Tài Chính

08:34 19-07-2023Lãi suất liên ngân hàng giảm về mức siêu rẻ, các ngân hàng vay mượn nhau qua đêm gần như không mất lãi

Các ngân hàng đang vay mượn lẫn nhau hàng trăm nghìn tỷ mỗi phiên với lãi suất thấp nhất trong vòng 2,5 năm qua.

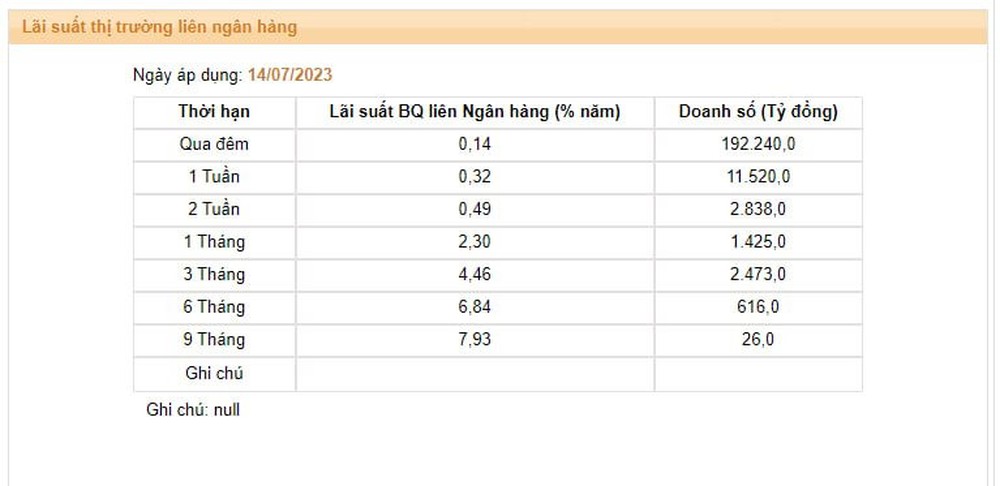

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất cho vay VND bình quân liên ngân hàng kỳ hạn qua đêm vào cuối tuần trước đã giảm về còn 0,14%/năm – mức thấp nhất kể từ cuối tháng 1/2021.

Với diễn biến trên, lãi suất qua đêm liên ngân hàng hiện đã giảm về vùng đáy lịch sử (0,1 – 0,2%/năm) duy trì trong giai đoạn nửa cuối năm 2020.

Cùng với kỳ hạn qua đêm, hai kỳ hạn chủ chốt khác là 1 tuần và 2 tuần cũng giảm về còn lần lượt 0,32% và 0,49% - đều là mức thấp nhất trong vòng 2,5 năm qua.

Dù lãi suất giảm sâu, khối lượng giao dịch trên thị trường liên ngân hàng vẫn duy trì ở mức cao 200.000 – 220.000 tỷ/phiên cho thấy sự dồi dào về thanh khoản của hệ thống ngân hàng.

Sự dư thừa thanh khoản cũng biểu hiện một cách rõ nét và toàn diện khi kênh hỗ trợ của NHNN liên tục bị “ế” trong nhiều tuần gần đây. Cụ thể, NHNN tuần qua đã giảm lượng chào thầu xuống còn 15 nghìn tỷ trên kênh kỳ hạn 7 ngày nhưng vẫn không có bất kỳ thành viên nào cần đến gói hỗ trợ thanh khoản này.

Những diễn biến đáng chú ý trên thị liên ngân hàng xuất hiện sau khi NHNN có 2 đợt giảm lãi suất điều hành liên tiếp trong chưa đầy 1 tháng. Với 4 lần giảm kể từ giữa tháng 3, nhiều loại lãi suất điều hành chủ chốt của NHNN đã giảm tổng cộng 1,5 – 2 điểm % và đã đảo ngược gần như toàn bộ mức tăng trong 2 lần điều chỉnh năm 2022 (tăng tổng cộng 2 điểm % mỗi loại lãi suất).

Trong đó, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD, chi nhánh ngân hàng nước ngoài đã giảm về mức tương đương giai đoạn từ tháng 10/2020 – tháng 9/2022. Trong khi lãi suất tái chiết khấu và tái cấp vốn chỉ còn cao hơn 0,5 điểm % so với giai đoạn này.

Tại buổi họp báo Chính phủ chiều ngày 4/7, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết, hiện nay lãi suất cho vay theo nghiệp vụ thị trường mở chỉ có 4%/năm, cho vay OMO hoặc cho vay để bù đắp thiếu hụt trong tính toán tạm thời của các ngân hàng thương mại, cho vay qua đêm chỉ 5%/năm. Hai khoản cho vay này hầu như các ngân hàng thương mại thông thường đang thừa thanh khoản, không mặn mà với khoản cho vay của NHNN vì đây là khoản cho vay cuối cùng khi các ngân hàng thương mại cần để hưởng nguồn của NHNN.

Cũng theo ông Tú, tính đến hết tháng 6/2023, lãi suất huy động bình quân đã giảm 0,7-0,8%; lãi suất cho vay bình quân đã giảm 1-1,2%.

Trong đó, các NHTM có vốn Nhà nước đi đầu thực hiện các chính sách của NHNN. Nhiều ngân hàng có gói giảm rất sâu, dành cho những đối tượng, lĩnh vực cần có sự ưu đãi của Chính phủ và Nhà nước. Nhìn chung, lãi suất sẽ tiếp tục hạ trong thời gian tới.

Lãnh đạo NHNN cũng cho biết, thanh khoản của các ngân hàng thương mại đang dư thừa do tốc độ tín dụng đang tăng trưởng chậm. Theo số liệu của NHNN, tăng trưởng tín dụng toàn nền kinh tế đến cuối tháng 6 mới đạt 4,73%, thấp hơn nhiều cùng kỳ năm trước.

“Đúng ra như các nước khi lãi suất tăng cao thì tín dụng có thể tăng trưởng âm, lãi suất chúng ta đã hạ theo thông thường thì tín dụng tăng. Nhưng ở đây rõ ràng đang xảy ra tình trạng, tăng trưởng tín dụng chậm trong khi lãi suất lại giảm nhanh", Phó Thống đốc NHNN nêu vấn đề.

Từ góc độ quản lý, điều hành cũng như thực tế của nền kinh tế, ông Tú nêu ra ba nguyên nhân chính để giải thích cho nghịch lý trên.

Thứ nhất, tình hình nền kinh tế đang có nhiều khó khăn, suy giảm về cầu đầu tư, cầu tiêu dùng thấp, như vậy cầu tín dụng cũng không thể tăng cao được.

Thứ hai, sản xuất kinh doanh của nhiều doanh nghiệp khó khăn, tồn kho nhiều, nhiều doanh nghiệp khó có đơn hàng, xuất khẩu cũng có những khó khăn nhất định. Thị trường bất động sản chưa sôi động lại, nhiều dự án chưa triển khai được, kể cả những dự án bất động sản thương mại và bất động sản nhà ở xã hội chưa được triển khai nhiều mặc dù NHNN tạo điều kiện về tín dụng cho lĩnh vực bất động sản, sẵn sàng đẩy mạnh những lĩnh vực tỉ lệ rủi ro thấp.

Thứ ba, những doanh nghiệp nhỏ và vừa đang khó tiếp cận tín dụng. Trước đây doanh nghiệp khó về năng lực tài chính để đảm bảo vay phải có khả năng trả nợ, đến nay càng khó hơn. Vấn đề này, Chính phủ, các bộ, ngành, các hiệp hội, các doanh nghiệp nhỏ và vừa, ngành ngân hàng đang quyết liệt tháo gỡ. Hiện nay có nhiều doanh nghiệp muốn vay nhưng không chứng minh được có thể trả nợ được không, nguyên tắc tối thiểu ngân hàng cho vay phải thu được nợ. Ngược lại, có doanh nghiệp, ngân hàng mời chào vay nhưng lại chưa có nhu cầu vay.

“Đây là những nguyên nhân trực tiếp tạo ra những "khác thường" so với những năm trước khi lãi suất giảm mà tín dụng chưa tăng được nhanh”, ông Tú cho biết.

Tin liên quan

- Ai sẽ được giảm 30% tiền thuê đất năm 2024?

- Nhiều ngân hàng tăng lãi suất tiết kiệm ngay đầu tháng 8: Agribank chính thức nhập cuộc, xu hướng tăng được dự báo sẽ tiếp tục kéo dài

- CEO Jensen Huang bất ngờ bán 500 triệu USD cổ phiếu Nvidia ngay trước cú sập của thị trường, chưa có ý định dừng lại: Chuyện gì đang xảy ra?

- Ngân hàng cho vay món tiền nhỏ dễ dàng hơn, "tín dụng đen" sắp hết đất sống?

.jpg)

.png)